Kad kredit adalah sejenis kad pembayaran yang membolehkan pemegang kad meminjam wang daripada bank atau institusi kewangan untuk membuat pembelian atau pengeluaran tunai. Kad kredit mempunyai had kredit yang ditetapkan, di mana pemegang kad boleh meminjam sehingga had tersebut. Pemegang kad perlu membayar balik jumlah yang dipinjam berserta faedah yang dikenakan oleh bank pada setiap bulan.

Kad kredit mempunyai kelebihan dan keburukan yang perlu dipertimbangkan oleh pengguna. Antara kelebihannya ialah kemudahan transaksi tanpa perlu membawa wang tunai dan peluang untuk mendapatkan ganjaran serta faedah menarik.

Namun begitu, kad kredit juga mempunyai keburukannya tersendiri. Risiko hutang yang tinggi merupakan keburukan utama sekiranya kad kredit tidak digunakan dengan bijak, di mana perbelanjaan berlebihan boleh menyebabkan baki tertunggak dan faedah yang membebankan. Selain itu, kad kredit juga mendedahkan pengguna kepada pelbagai caj tersembunyi seperti caj lewat bayar dan yuran tahunan, serta risiko penipuan dan kecurian identiti sekiranya maklumat kad kredit dicuri atau digodam.

Kelebihan dan Kekurangan Kad Kredit

Kebaikan Kad Kredit

Kad kredit mempunyai 5 kelebihan utama iaitu memudahkan urusan transaksi, boleh dijadikan sumber pembiayaan jangka pendek, dapat ganjaran, boleh membina sejarah kredit dan mendapat perlindungan tambahan.

Penerangan lanjut berkenaan kebaikan kad kredit adalah seperti berikut:

1. Memudahkah Urusan Transaksi Kewangan

Kad kredit memudahkan transaksi kewangan harian tanpa perlu membawa wang tunai dalam jumlah yang besar. Ia membolehkan pemegang kad membuat pembelian di kedai fizikal mahupun dalam talian dengan mudah dan selamat. Pemegang kad hanya perlu menunjukkan kad kredit mereka atau memasukkan butiran kad semasa proses pembayaran.

2. Boleh Menjadi Sumber Pembiayaan Jangka Pendek

Kad kredit boleh digunakan sebagai sumber pembiayaan jangka pendek apabila pemegang kad menghadapi kecemasan kewangan atau memerlukan wang segera. Mereka boleh menggunakan kad kredit untuk mengeluarkan tunai atau membuat pembelian, dengan syarat mereka membayar balik jumlah yang dipinjam dalam tempoh yang ditetapkan untuk mengelakkan caj faedah yang tinggi.

3. Mendapat Ganjaran dan Faedah

Kebanyakan kad kredit menawarkan pelbagai ganjaran dan faedah kepada pemegang kad yang aktif menggunakannya. Ini termasuk mata ganjaran yang boleh ditebus untuk barangan atau perkhidmatan, pulangan tunai, diskaun istimewa di kedai yang terpilih, dan juga akses ke lounge lapangan terbang. Semakin kerap pemegang kad menggunakan kad kredit mereka, semakin banyak ganjaran yang boleh mereka peroleh.

4. Boleh Membina Sejarah Kredit

Penggunaan kad kredit secara bijak dan bertanggungjawab boleh membantu dalam membina sejarah kredit yang baik. Apabila pemegang kad membayar bil kad kredit tepat pada waktunya dan tidak melebihi had kredit, ia menunjukkan bahawa mereka mampu menguruskan kredit dengan baik. Ini boleh meningkatkan skor kredit mereka dan memudahkan mereka untuk memperoleh pinjaman atau pembiayaan pada masa hadapan.

5. Mendapat Perlindungan Tambahan

Kad kredit juga menawarkan perlindungan tambahan kepada pengguna berbanding kad debit atau wang tunai. Sekiranya berlaku sebarang transaksi yang tidak dibenarkan atau penipuan, pemegang kad boleh memfailkan pertikaian dengan bank dan mendapatkan kembali wang mereka. Selain itu, kebanyakan kad kredit juga menawarkan insurans perjalanan, perlindungan pembelian, dan jaminan lanjutan untuk barangan yang dibeli menggunakan kad kredit.

Keburukan Kad Kredit

Walaupun kad kredit menawarkan banyak kelebihan, terdapat juga 5 keburukan yang boleh memberi impak negatif yang perlu diambil perhatian oleh pengguna. Antara lima keburukan kad kredit termasuk berisiko menjadi bebanan hutang yang tinggi, mempunyai caj tersembunyi, dapat memberi implikasi negatif pada skor kredit, berisiko untuk ditipu dan pembaziran dengan pembelian yang tidak perlu.

1. Risiko Hutang yang Tinggi

Salah satu keburukan utama kad kredit adalah risiko hutang yang tinggi sekiranya tidak digunakan dengan bijak. Oleh kerana kad kredit membolehkan pengguna meminjam wang dengan mudah, ia boleh mendorong perbelanjaan yang berlebihan dan tidak terkawal. Sekiranya pemegang kad gagal membayar balik baki tertunggak sepenuhnya pada setiap bulan, faedah yang tinggi akan dikenakan, menyebabkan jumlah hutang meningkat dengan cepat.

2. Caj dan Yuran Tersembunyi

Kebanyakan kad kredit mengenakan pelbagai caj dan yuran yang mungkin tidak jelas kepada pengguna. Ini termasuk caj lewat bayar, caj pengeluaran tunai, yuran tahunan, dan caj faedah yang tinggi. Sekiranya pemegang kad tidak memahami terma dan syarat kad kredit dengan teliti, mereka mungkin terkejut dengan caj tersembunyi ini, yang boleh menambahkan lagi beban kewangan mereka.

3. Impak Negatif pada Skor Kredit

Walaupun penggunaan kad kredit secara bijak boleh membantu membina sejarah kredit yang baik, penggunaan yang tidak terkawal boleh memberi impak negatif pada skor kredit. Sekiranya pemegang kad kerap melepasi had kredit, membayar bil lewat, atau gagal membayar balik baki tertunggak, skor kredit mereka akan terjejas. Ini boleh menyukarkan mereka untuk memperoleh pinjaman atau pembiayaan pada masa hadapan.

4. Berisiko Untuk Ditipu dan Dicuri Identiti

Kad kredit juga mendedahkan pengguna kepada risiko penipuan dan kecurian identiti. Sekiranya maklumat kad kredit dicuri atau digodam, penjenayah boleh menggunakan maklumat tersebut untuk membuat pembelian atau transaksi yang tidak dibenarkan.

Walaupun kebanyakan bank menawarkan perlindungan terhadap transaksi yang tidak dibenarkan, proses untuk memfailkan pertikaian dan mendapatkan kembali wang yang dicuri boleh menjadi rumit dan memakan masa.

5. Membazir Kerana Buat Perbelanjaan yang Tidak Perlu

Kad kredit boleh menggalakkan perbelanjaan yang tidak perlu, terutamanya dengan adanya ganjaran dan promosi yang ditawarkan oleh bank. Pengguna mungkin terdorong untuk berbelanja lebih daripada kemampuan mereka semata-mata untuk mendapatkan mata ganjaran atau diskaun. Ini boleh menyebabkan tabiat perbelanjaan yang tidak sihat dan masalah kewangan dalam jangka panjang sekiranya tidak dikawal dengan baik.

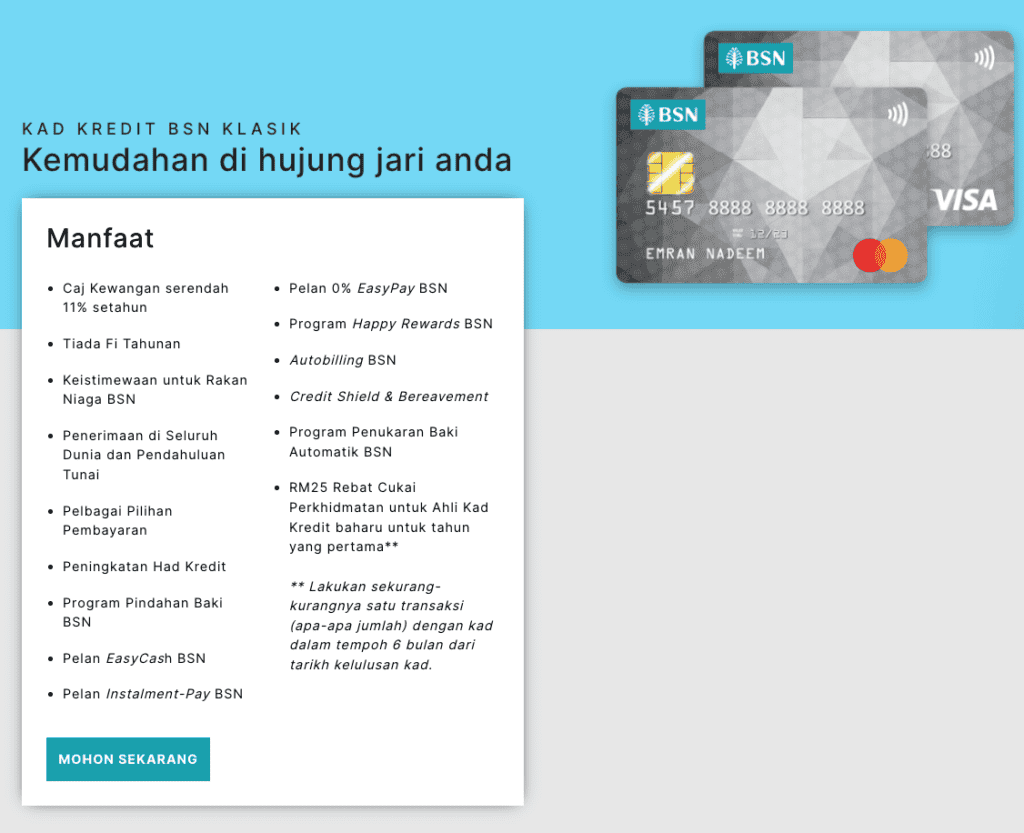

Bolehkah Mohon Kad Kredit dengan Gaji RM1500?

Tidak, pemohon dengan gaji RM1500 tidak layak memohon kad kredit. Ini kerana kebanyakan bank di Malaysia menetapkan gaji minimum sebanyak RM2,000 hingga RM3,000 untuk memohon kad kredit. Walau bagaimanapun, terdapat beberapa kad kredit yang ditawarkan kepada mereka yang bergaji RM1,500, tetapi pilihannya agak terhad. Sebagai contoh, BSN menawarkan kad kredit seperti BSN Classic kepada pemohon dengan gaji minimum RM1,500. Namun, had kredit yang ditawarkan mungkin lebih rendah berbanding kad kredit biasa dan syarat kelulusan mungkin lebih ketat.

Selain itu, individu yang bergaji RM1,500 juga boleh mempertimbangkan kad kredit yang ditawarkan oleh syarikat kewangan bukan bank, seperti kad kredit berasaskan cagaran atau kad kredit prabayar. Walau apa pun, adalah penting untuk menilai kemampuan kewangan anda dan memastikan anda mampu membayar balik sepenuhnya baki bulanan kad kredit anda untuk mengelakkan masalah hutang yang serius.

Apa Syarat Mohon Kad Kredit?

Untuk memohon kad kredit di Malaysia, terdapat 5 syarat utama yang perlu dipenuhi iaitu kewarganegaraan, umur, pendapatan minimum, penyediaan dokumen sokongan dan sejarah kredit.

Pemohon mestilah warganegara Malaysia atau penduduk tetap yang berusia sekurang-kurangnya 21 tahun. Pemohon perlu mempunyai pendapatan minimum yang ditetapkan oleh bank, biasanya antara RM2,000 hingga RM3,000 sebulan, bergantung pada jenis kad kredit yang dipohon. Pemohon perlu menyediakan dokumen-dokumen penting seperti kad pengenalan, slip gaji terbaru atau penyata akaun bank, dan bukti alamat kediaman.

Sejarah kredit pemohon juga akan diteliti oleh bank untuk memastikan pemohon mempunyai rekod pembayaran balik yang baik dan tidak mempunyai hutang tertunggak yang serius. Sekiranya pemohon memenuhi kesemua syarat-syarat ini, permohonan kad kredit mereka berkemungkinan besar akan diluluskan oleh pihak bank.

Apa Senarai Pilihan Kad Kredit di Malaysia?

Terdapat pelbagai pilihan kad kredit yang ditawarkan oleh bank-bank utama di Malaysia, seperti Maybank, CIMB, Public Bank, RHB Bank, HSBC, Alliance Bank, Hong Leong Bank, Bank Islam, Affin Bank, Standard Chartered Bank, dan BSN. Kad-kad kredit ini menawarkan kadar faedah yang berbeza, biasanya antara 15% hingga 18% setahun, serta pelbagai ciri menarik seperti yuran tahunan percuma, rebat tunai, mata ganjaran, dan perlindungan pembelian.

Berikut ialah perbandingan ciri-ciri dan faedah kad kredit yang ditawarkan oleh pelbagai bank:

Malayan Banking Berhad (Maybank)

Maybank menawarkan kad kredit dengan kadar faedah antara 15% hingga 18% setahun, bergantung kepada jenis kad dan profil kredit pengguna. Beberapa kad Maybank, seperti Maybank 2 Gold Cards, tidak mengenakan yuran tahunan dan menawarkan 5% rebat tunai pada hujung minggu serta sehingga 5x TreatsPoints untuk pembelian pada hari kerja menggunakan American Express Card. Kad-kad ini sangat popular kerana menawarkan yuran tahunan percuma seumur hidup (tertakluk kepada syarat-syarat tertentu) dan pelbagai ganjaran seperti rebat tunai dan mata ganjaran.

CIMB Group Holdings

CIMB Group Holdings menawarkan kad kredit dengan kadar faedah standard antara 15% hingga 18% setahun, bergantung kepada jenis kad dan profil pengguna. Beberapa kad, seperti CIMB e Credit Card, menawarkan yuran tahunan percuma untuk tahun pertama. Kad ini memberikan sehingga 12x Bonus Points untuk transaksi tertentu pada hari-hari tertentu dan 3x Bonus Points untuk pembayaran tanpa sentuh harian. CIMB juga menyediakan pelan pemindahan baki dengan kadar faedah rendah untuk membantu pengurusan kewangan.

Public Bank Berhad

Public Bank Berhad menawarkan kad kredit seperti Quantum Visa dan MasterCard dengan kadar faedah antara 15% hingga 18% setahun dan yuran tahunan percuma seumur hidup (tertakluk kepada syarat-syarat tertentu). Kad-kad ini memberikan rebat tunai sebanyak 2% untuk transaksi tanpa sentuh dan ganjaran VIP Points yang boleh digunakan untuk pelbagai pembelian, menjadikannya pilihan yang baik untuk pengguna yang kerap membuat pembelian dalam talian dan di luar negara.

RHB Bank

RHB Bank menawarkan kad kredit dengan kadar faedah antara 15% hingga 18% setahun dan yuran tahunan yang biasanya dikecualikan pada tahun pertama. Sebagai contoh, RHB Shell Visa Credit Card memberikan rebat tunai sehingga 12% untuk perbelanjaan di stesen minyak Shell dan 5% untuk perbelanjaan dalam talian, pasar raya, dan bil utiliti, menjadikannya pilihan yang baik bagi pengguna baru yang mencari kad kredit pertama mereka.

HSBC Bank Malaysia

HSBC Bank Malaysia menawarkan kad kredit seperti HSBC Platinum Credit Card dengan kadar faedah antara 15% hingga 18% setahun dan yuran tahunan percuma seumur hidup (tertakluk kepada syarat-syarat tertentu). Kad ini terkenal dengan ganjaran 8x mata ganjaran untuk pembelian tanpa sentuh dan 5x mata ganjaran untuk pembelian dalam talian, luar negara, dan barangan runcit, sesuai untuk mereka yang kerap membuat pembelian harian dan inginkan ganjaran yang lumayan.

Alliance Bank Malaysia Berhad

Alliance Bank Malaysia Berhad menawarkan kad kredit seperti Alliance Bank Visa Platinum dengan kadar faedah antara 15% hingga 18% setahun dan yuran tahunan yang dikecualikan untuk tahun pertama. Kad ini menawarkan sehingga 8x Timeless Bonus Points untuk perbelanjaan dalam talian, luar negara, makan, dan beli-belah, di mana ganjaran ini boleh ditebus untuk pelbagai hadiah atau ditukar kepada mata AirMiles.

Hong Leong Bank

Hong Leong Bank (HLB) Wise menawarkan kad kredit dengan kadar faedah standard antara 15% hingga 18% setahun dan yuran tahunan sebanyak RM98. Kad ini memberikan rebat tunai sehingga 8% untuk kategori tertentu seperti pembelian dalam talian, menjadikannya pilihan yang menarik bagi mereka yang ingin memaksimumkan penjimatan melalui rebat tunai.

Bank Islam Malaysia

Bank Islam Malaysia menawarkan kad kredit dengan kadar faedah sekitar 15% hingga 18% setahun, bergantung kepada profil kredit pengguna. Yuran tahunan biasanya dikenakan, tetapi terdapat pengecualian untuk tahun pertama pada kad tertentu. Kad kredit mereka terkenal dengan program ganjaran yang baik seperti mata ganjaran dan rebat tunai yang boleh ditebus untuk pelbagai barangan dan perkhidmatan. Tempoh tanpa faedah biasanya adalah sekitar 20 hari, dan mereka juga menyediakan pelan pemindahan baki dengan kadar faedah yang kompetitif. Perlindungan pembelian disediakan untuk beberapa kad, dan yuran lewat serta penalti dikenakan jika pembayaran tidak dibuat tepat pada masanya. Bank Islam juga menawarkan sokongan pelanggan yang baik serta ciri tambahan seperti perlindungan terhadap penipuan.

Affin Bank

Affin Bank menawarkan kad kredit dengan kadar faedah standard antara 15% hingga 18% setahun. Affin Duo Visa menawarkan yuran tahunan yang rendah, iaitu RM75, dan boleh dikecualikan dengan penggunaan tahunan yang minimum. Kad ini memberikan rebat tunai sebanyak 3% untuk transaksi tertentu seperti tambah nilai e-wallet, pembelian dalam talian, dan bil automatik, menjadikannya pilihan yang baik untuk pengguna yang kerap membuat transaksi digital.

Standard Chartered Bank Malaysia

Standard Chartered Bank Malaysia menawarkan kad kredit dengan kadar faedah antara 15% hingga 18% setahun. Yuran tahunan ada yang percuma seumur hidup untuk kad tertentu seperti Standard Chartered JustOne Platinum Mastercard. Kad ini menawarkan rebat tunai dan ganjaran seperti mata ganjaran yang boleh ditebus untuk pelbagai barangan dan perkhidmatan. Tempoh tanpa faedah biasanya adalah 20 hari, dan mereka juga menyediakan pelan pemindahan baki dengan kadar faedah rendah. Perlindungan pembelian tersedia untuk beberapa kad, dan yuran lewat serta penalti dikenakan jika pembayaran tidak dibuat tepat pada waktunya.

Bank Simpanan Nasional (BSN)

BSN menawarkan kad kredit dengan kadar faedah standard antara 15% hingga 18% setahun. BSN Classic Card mempunyai yuran tahunan yang rendah dan menawarkan program ganjaran seperti mata ganjaran yang boleh ditebus untuk pelbagai barangan.

Tempoh tanpa faedah biasanya adalah 20 hari, dan kad ini juga menyediakan pelan pemindahan baki dengan kadar faedah yang kompetitif. Perlindungan pembelian tersedia untuk beberapa kad, dan yuran lewat serta penalti dikenakan jika pembayaran tidak dibuat tepat pada waktunya.