Di Malaysia, bank digital ditakrifkan sebagai bank yang menawarkan perkhidmatan perbankan sepenuhnya melalui platform digital 100% tanpa cawangan fizikal. Menurut Bank Negara Malaysia (BNM), bank digital merujuk kepada bank yang menyampaikan semua produk dan perkhidmatan perbankannya melalui platform elektronik seperti aplikasi mudah alih dan laman web.

Ciri-ciri utama bank digital di Malaysia ialah tiada cawangan fizikal dan pembukaan akaun adalah sepenuhnya dalam talian. Pelanggan boleh mengakses perkhidmatan perbankan pada bila-bila masa dan di mana sahaja, selagi mereka mempunyai sambungan internet.

Senarai Bank Digital di Malaysia

Ada Berapa Bank Digital Yang Mendapat Lesen Bank Negara Malaysia (BNM)?

Ada lima bank digital yang telah diberikan lesen oleh Bank Negara Malaysia (BNM) pada April 2022. Bank-bank digital ini merupakan hasil usaha sama antara syarikat teknologi terkemuka, institusi kewangan bertapak, dan pelabur Malaysia.

Lima bank digital yang mendapat kelulusan BNM ialah GXBank Berhad (GXBank), Boost Bank Berhad (Boost Bank), SeaBank Malaysia, AEON Bank Berhad, dan KAF Investment Bank Berhad.

Berikut adalah senarai bank digital yang telah diberikan lesen oleh Bank Negara Malaysia (BNM):

| Bank Digital | Konsortium | Maklumat Ringkas |

|---|---|---|

| GXBank Berhad (GXBank) | – Grab Holdings Limited – Singapore Telecommunications Limited (Singtel) – Kuok Group | – Subsidiari GXS Bank Pte. Ltd. – Menawarkan perkhidmatan perbankan digital yang inovatif dan inklusif – Menawarkan pelbagai produk seperti akaun simpanan, pinjaman peribadi, dan penyelesaian pembayaran digital |

| Boost Bank Berhad (Boost Bank) | – Boost Holdings Sdn Bhd – RHB Bank Berhad | – Usaha sama antara penyedia perkhidmatan e-dompet Boost dan RHB Bank – Bertujuan memajukan inklusi kewangan untuk segmen yang kurang mendapat perkhidmatan – Menawarkan produk dan perkhidmatan inovatif yang memenuhi keperluan kewangan rakyat Malaysia |

| SeaBank Malaysia | – Sea Limited – YTL Digital Capital Sdn Bhd | – Dimiliki oleh syarikat teknologi Sea Limited (pemilik Shopee) dan YTL Digital Capital – Menawarkan penyelesaian kewangan yang disesuaikan dengan keperluan pengguna Malaysia – Menawarkan produk seperti akaun simpanan, pinjaman, dan penyelesaian pembayaran |

| AEON Bank Berhad | – AEON Financial Service Co., Ltd – AEON Credit Service (M) Berhad – MoneyLion Inc. | – Bank digital Islam pertama di Malaysia – Menawarkan produk dan perkhidmatan perbankan patuh Syariah – Memanfaatkan kehadiran luas AEON Group di Malaysia dan pengalaman MoneyLion dalam penyelesaian kewangan berasaskan teknologi |

| KAF Investment Bank Berhad | – KAF Investment Bank Sdn Bhd – Carsome – Jirnexu – MoneyMatch | – Dimiliki oleh KAF Investment Bank, yang mempunyai kepakaran dalam perbankan pelaburan dan perkhidmatan kewangan Islam – Terlibat dalam konsortium bersama Carsome, Jirnexu, dan MoneyMatch – Menyediakan perkhidmatan perbankan digital yang inovatif dan disesuaikan |

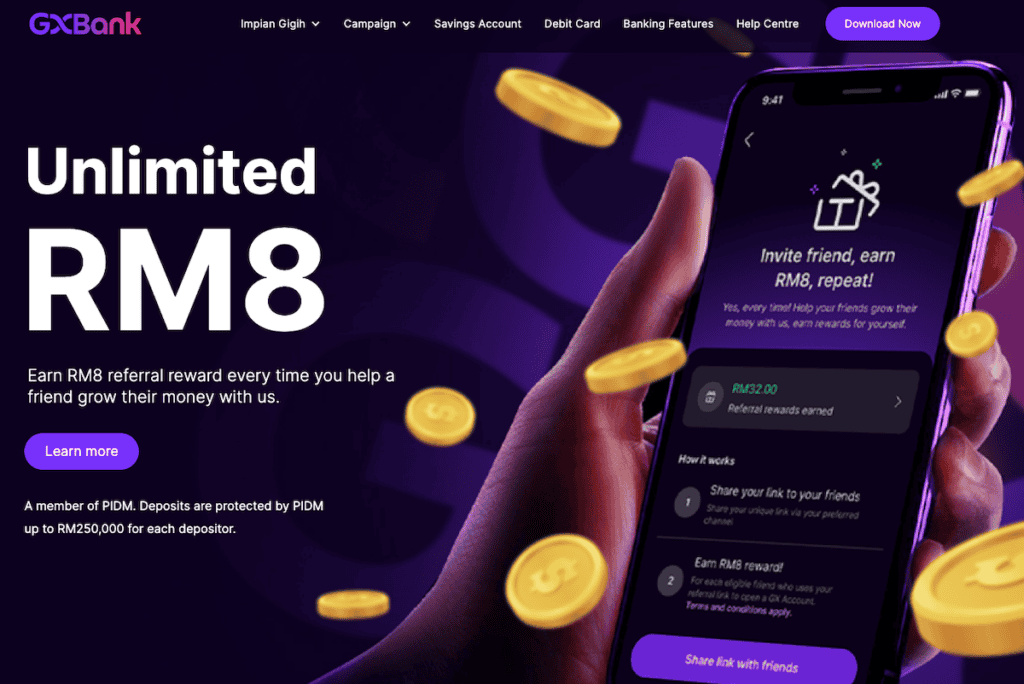

GXBank Berhad (GXBank)

GXBank adalah anak syarikat GXS Bank Pte. Ltd., sebuah usaha sama antara Grab Holdings Limited dan Singapore Telecommunications Limited (Singtel), serta pelabur Malaysia seperti Kuok Group.

GXBank bertujuan untuk menyediakan perkhidmatan perbankan digital yang inovatif dan inklusif kepada rakyat Malaysia, dengan memanfaatkan pengalaman dan kepakaran Grab dalam teknologi kewangan dan ekosistem digitalnya yang luas.

Bank ini menawarkan pelbagai produk dan perkhidmatan, termasuk akaun simpanan, pinjaman peribadi, dan penyelesaian pembayaran digital, yang disepadukan dengan platform Grab untuk kemudahan pelanggan.

Laman web: GXBank

AEON Bank Berhad

AEON Bank dimiliki oleh konsortium yang terdiri daripada AEON Financial Service Co., Ltd, AEON Credit Service (M) Berhad, dan MoneyLion Inc., sebuah syarikat teknologi kewangan yang berpangkalan di Amerika Syarikat.

Bank digital ini merupakan bank digital Islam pertama di Malaysia, menawarkan produk dan perkhidmatan perbankan yang patuh Syariah kepada pelanggan.

AEON Bank memanfaatkan kedudukan AEON Group di Malaysia, serta pengalaman MoneyLion dalam menyediakan penyelesaian kewangan berasaskan teknologi, untuk menawarkan perkhidmatan perbankan digital yang inovatif dan inklusif.

Laman web: AEON Bank

Boost Bank Berhad (Boost Bank)

Boost Bank adalah hasil usaha sama antara Boost Holdings Sdn Bhd, penyedia perkhidmatan e-dompet terkemuka di Malaysia, dan RHB Bank Berhad, salah satu bank terbesar di negara ini.

Bank digital ini bertujuan untuk memajukan inklusi kewangan dengan menyediakan perkhidmatan perbankan yang mudah diakses dan berpatutan kepada segmen yang kurang mendapat perkhidmatan, terutamanya individu berpendapatan rendah dan perusahaan mikro.

Boost Bank memanfaatkan pengalaman Boost dalam teknologi kewangan dan asas pelanggan yang besar, serta kepakaran perbankan RHB, untuk menawarkan produk dan perkhidmatan inovatif yang memenuhi keperluan kewangan rakyat Malaysia.

Laman web: Boost Bank

SeaBank Malaysia

SeaBank dimiliki oleh Sea Limited, syarikat teknologi terkemuka di rantau ini yang terkenal dengan platform e-dagang Shopee, dan YTL Digital Capital Sdn Bhd, sebahagian daripada YTL Corporation Berhad.

Bank digital ini bertujuan untuk menyediakan penyelesaian kewangan yang disesuaikan dengan keperluan pengguna di Malaysia, dengan memanfaatkan keupayaan teknologi Sea Limited dan pengalaman luas YTL dalam pelbagai industri.

SeaBank menawarkan pelbagai produk dan perkhidmatan kewangan, termasuk akaun simpanan, pinjaman, dan penyelesaian pembayaran, yang disepadukan dengan ekosistem digital Sea Limited untuk menyediakan pengalaman perbankan yang lancar dan kekal bagi pelanggan.

KAF Investment Bank Berhad

KAF Investment Bank dimiliki oleh KAF Investment Bank Sdn Bhd, yang mempunyai kepakaran dalam perbankan pelaburan dan perkhidmatan kewangan Islam.

Bank digital ini juga terlibat dalam konsortium yang termasuk Carsome, platform e-dagang automotif terkemuka di rantau ini, Jirnexu, penyedia perkhidmatan perbandingan kewangan dalam talian, dan MoneyMatch, syarikat teknologi kewangan yang menawarkan penyelesaian pemindahan wang dan pertukaran mata wang.

KAF Investment Bank bertujuan untuk menyediakan perkhidmatan perbankan digital yang inovatif dan disesuaikan, dengan memanfaatkan kepakaran kewangan dan teknologi rakan konsortiumnya.

Dengan pelancaran lima bank digital ini, Malaysia kini berada di barisan hadapan dalam landskap perbankan digital di Asia Tenggara. Bank-bank digital bakal memacu inovasi kewangan, meningkatkan perkhidmatan perbankan, dan mempromosikan kewangan secara lebih inklusif.

Adakah Semua Bank Digital Ini Dimiliki Oleh Rakyat Malaysia?

Tidak, hanya tiga daripada lima bank digital yang mendapat lesen Bank Negara Malaysia (BNM) dimiliki majoriti oleh rakyat Malaysia. Bank-bank digital tersebut adalah seperti berikut:

Boost Bank Berhad (Boost Bank)

- Boost Bank adalah hasil usaha sama antara Boost Holdings Sdn Bhd, sebuah syarikat Malaysia yang memiliki perkhidmatan e-dompet Boost, dan RHB Bank Berhad, salah satu bank terbesar di Malaysia.

- Pemilikan majoriti Boost Bank dipegang oleh rakyat Malaysia melalui Boost Holdings dan RHB Bank.

KAF Investment Bank Berhad

- KAF Investment Bank dimiliki sepenuhnya oleh KAF Investment Bank Sdn Bhd, sebuah syarikat perbankan pelaburan dan perkhidmatan kewangan Islam yang berpangkalan di Malaysia.

- Sebagai entiti yang dimiliki sepenuhnya oleh rakyat Malaysia, KAF Investment Bank Berhad dikira sebagai bank digital yang dimiliki majoriti oleh rakyat Malaysia.

SeaBank Malaysia

- SeaBank Malaysia adalah usaha sama antara Sea Limited, syarikat teknologi terkemuka di Asia Tenggara, dan YTL Digital Capital Sdn Bhd, sebahagian daripada YTL Corporation Berhad yang berpangkalan di Malaysia.

- Walaupun Sea Limited merupakan syarikat asing, penglibatan YTL Digital Capital sebagai rakan kongsi tempatan memastikan bahawa pemilikan majoriti SeaBank Malaysia kekal di tangan rakyat Malaysia.

Pemilikan majoriti oleh rakyat Malaysia dalam tiga daripada lima bank digital yang dilesenkan bakal memastikan pertumbuhan sektor perbankan digital yang mampan dengan manfaat ekonomi yang dikongsi oleh rakyat Malaysia.

Penyertaan pemain tempatan ini juga dijangka memudahkan bank-bank digital ini untuk memahami dan memenuhi keperluan khusus pasaran Malaysia dengan lebih baik.

Adakah Semua Bank Digital Ini Patuh Syariah?

Tidak, hanya satu daripada lima bank digital yang diluluskan dan mendapat lesen daripada Bank Negara Malaysia (BNM) yang mematuhi prinsip-prinsip Syariah. AEON Bank merupakan bank digital Islam yang menawarkan produk dan perkhidmatan perbankan patuh Syariah secara eksklusif.

Bank ini dimiliki oleh konsortium yang terdiri daripada AEON Financial Service Co., Ltd, AEON Credit Service (M) Berhad, dan MoneyLion Inc.

Sebagai bank digital Islam, AEON Bank memberikan penyelesaian perbankan digital yang inovatif dan akan sentiasa mematuhi undang-undang dan prinsip-prinsip kewangan Islam.

Walaupun tidak semua bank digital menawarkan perkhidmatan perbankan patuh Syariah secara eksklusif, mereka masih tertakluk kepada peraturan dan pengawasan BNM.

Ini akan memastikan bahawa operasi mereka mematuhi undang-undang dan peraturan yang berkaitan di Malaysia, termasuk yang berkaitan dengan kewangan Islam apabila berkenaan.

Apakah Ciri-ciri Utama Bank Digital?

Ciri utama bank digital di Malaysia merangkumi beberapa aspek penting yang membezakannya daripada bank tradisional. Berikut adalah huraian lanjut mengenai ciri-ciri bank digital di Malaysia:

Tiada cawangan fizikal

Bank digital beroperasi sepenuhnya dalam persekitaran maya, tanpa memerlukan rangkaian cawangan fizikal. Ini membolehkan bank digital mengurangkan kos overhed dan menawarkan perkhidmatan yang lebih cekap kepada pelanggan.

Pelanggan boleh mengakses semua perkhidmatan perbankan melalui aplikasi mudah alih atau laman web, tanpa perlu mengunjungi cawangan fizikal.

Urusan perbankan 100% dalam talian

Semua urusan perbankan bank digital berlaku sepenuhnya secara online melalui aplikasi mudah alih pelanggan.

Aspek ini menjadikannya popular terutamanya di kalangan pengguna celik teknologi yang menghargai kemudahan melakukan semua urusan perbankan tanpa perlu melawat cawangan fizikal atau beratur.

Dari membuka akaun hingga memohon pinjaman, semuanya dilakukan dalam talian dengan bank digital

Bank digital memberikan respons segera dan kelulusan pantas dan ini berbeza dengan bank tradisional. Proses pendaftaran (onboarding) juga dipermudah untuk pelanggan baru.

Pembukaan akaun dalam talian

Proses pembukaan akaun dengan bank digital adalah mudah dan diselenggarakan sepenuhnya dalam talian. Pelanggan boleh memuat turun aplikasi bank digital atau melayari laman web mereka, mengisi maklumat yang diperlukan, dan mengesahkan identiti mereka secara digital.

Dokumen seperti kad pengenalan, bukti alamat, dan dokumen berkaitan lain boleh dimuat naik secara digital untuk pengesahan. Proses e-KYC ini menghapuskan keperluan untuk mengunjungi cawangan fizikal dan menunggu kelulusan, menjadikan pembukaan akaun lebih pantas dan mudah.

Perkhidmatan perbankan 24/7

Bank digital menyediakan perkhidmatan perbankan 24 jam sehari, 7 hari seminggu. Kelebihan utama ialah keupayaan untuk berurusan di mana sahaja, sama ada di rumah atau dalam perjalanan, menghapuskan halangan geografi yang mungkin menghalang sesetengah orang daripada mendapatkan akses kepada perkhidmatan perbankan.

Ini menyediakan pengalaman perbankan yang lebih baik untuk pelanggan (customer journey).

Ini membolehkan pelanggan mengakses akaun mereka, membuat transaksi, dan menguruskan kewangan mereka pada bila-bila masa dan di mana sahaja.

Ini juga memberikan pelanggan lebih banyak fleksibiliti dan kawalan ke atas kewangan mereka, kerana mereka tidak lagi terikat kepada waktu operasi cawangan fizikal yang terhad.

Perkhidmatan bank digital sangat bermanfaat bagi mereka di kawasan pedalaman, yang mungkin perlu memandu berjam-jam untuk ke cawangan bank terdekat.

Bank digital membolehkan mereka menjimatkan masa dan wang yang sebelum ini perlu dibelanjakan untuk ke cawangan bank terdekat.

Pada tahun 2022, Bank Negara Malaysia (BNM) melaporkan bahawa bank digital akan membantu golongan masyarakat yang tidak mempunyai akaun bank untuk lebih mengambil bahagian dalam ekonomi digital yang semakin berkembang.

Bank digital ini direka untuk memberikan akses kepada perkhidmatan kewangan tanpa perlu ke cawangan fizikal, yang sangat bermanfaat kepada mereka yang tinggal di kawasan terpencil.

Dengan ini, lebih ramai orang dapat menyertai ekonomi digital dan mendapatkan kemudahan perbankan secara dalam talian.

Menawarkan pelbagai produk dan perkhidmatan

Walaupun beroperasi dalam persekitaran digital, bank digital menawarkan pelbagai produk dan perkhidmatan yang setanding dengan bank tradisional.

Ini termasuk akaun simpanan, akaun semasa, pindahan dana, pembayaran bil, pembiayaan peribadi, dan produk kewangan lain. Bank digital juga sering menawarkan kadar faedah yang lebih kompetitif untuk simpanan dan pinjaman, kerana kos operasi mereka yang lebih rendah.

Pengalaman pelanggan yang dipertingkatkan

Bank digital memberi tumpuan kepada penyediaan pengalaman pelanggan yang unggul melalui platform digital mereka. Aplikasi mudah alih dan laman web mereka direka dengan antara muka yang intuitif dan mesra pengguna, memastikan pelanggan dapat menavigasi dan menggunakan perkhidmatan dengan mudah.

Bank digital juga sering memanfaatkan teknologi terkini seperti kecerdasan buatan (AI) dan pembelajaran mesin untuk menyediakan perkhidmatan yang lebih peribadi dan cekap, seperti perbualan maya dan cadangan produk yang disesuaikan.

Meningkatkan keselamatan dan perlindungan

Memandangkan semua transaksi dan interaksi dilakukan secara digital, bank digital memberi keutamaan tinggi kepada keselamatan dan perlindungan data pelanggan.

Mereka menggunakan teknologi enkripsi terkini, pengesahan pelbagai faktor, dan pemantauan penipuan masa nyata untuk melindungi akaun dan transaksi pelanggan. Bank digital juga mematuhi peraturan dan piawaian industri yang ketat untuk memastikan keselamatan dan privasi data pelanggan.

Berinovasi dengan cepat

Bank digital sering dikaitkan dengan inovasi dalam penawaran produk dan perkhidmatan mereka. Oleh kerana mereka tidak dibebani oleh infrastruktur legasi dan birokratik yang besar, bank digital dapat berinovasi dan menyesuaikan diri dengan keperluan pelanggan yang berubah dengan lebih pantas.

Mereka kerap menggunakan teknologi terkini seperti data analytics, perkhidmatan awan, dan API untuk membangunkan dan menawarkan penyelesaian baharu yang lebih baik dan memenuhi kehendak pasaran.

Apakah Senarai Bank di Malaysia Yang Bukan Dalam Kategori Bank Digital?

Walaupun terdapat beberapa bank digital yang beroperasi di negara ini, sebilangan besar bank di Malaysia masih merupakan institusi perbankan tradisional yang mempunyai cawangan fizikal di samping perkhidmatan perbankan dalam talian mereka.

Berikut adalah senarai bank di Malaysia yang bukan dalam kategori bank digital yang mendapat lesen khas daripada Bank Negara Malaysia (BNM):

- Malayan Banking Berhad (Maybank)

- CIMB Group Holdings

- Public Bank Berhad

- RHB Bank

- Hong Leong Bank

- AmBank

- UOB Malaysia

- Bank Rakyat

- OCBC Bank Malaysia

- HSBC Bank Malaysia

- Bank Islam Malaysia

- Affin Bank

- Alliance Bank Malaysia Berhad

- Standard Chartered Bank Malaysia

- MBSB Berhad

- Citibank Malaysia

- Bank Simpanan Nasional (BSN)

- Bank Muamalat Malaysia Berhad

- Agrobank

- Co-op Bank Pertama

Bank-bank ini terdiri daripada bank perdagangan, bank Islam, bank pembangunan, dan bank koperasi yang beroperasi di Malaysia.

Bank-bank ini menawarkan pelbagai perkhidmatan perbankan kepada pelanggan individu dan perniagaan, termasuk akaun simpanan, akaun semasa, pinjaman, pembiayaan, kad kredit, dan perkhidmatan perbankan dalam talian.

Walaupun bank-bank ini mempunyai perkhidmatan perbankan dalam talian, mereka masih bergantung pada cawangan fizikal untuk menyediakan perkhidmatan perbankan yang komprehensif kepada pelanggan mereka.

Apakah Perbezaan Di Antara Bank Digital dan Bank Tradisional?

Di Malaysia, terdapat dua jenis kategori bank yang semakin mendapat perhatian iaitu bank digital dan bank tradisional. Walaupun kedua-dua jenis bank ini menawarkan perkhidmatan perbankan kepada pelanggan, terdapat beberapa perbezaan ketara antara keduanya dari segi struktur, operasi, dan pendekatan mereka dalam memberi perkhidmatan perbankan.

Berikut adalah perbezaan di antara bank digital dan bank tradisional:

| Aspek | Bank Digital | Bank Tradisional |

|---|---|---|

| Kehadiran fizikal | Tiada cawangan fizikal, beroperasi sepenuhnya dalam talian | Mempunyai rangkaian cawangan fizikal di pelbagai lokasi |

| Waktu operasi | Perkhidmatan perbankan 24/7 melalui aplikasi mudah alih dan laman web | Waktu operasi terhad mengikut waktu buka cawangan fizikal |

| Pembukaan akaun | Proses pembukaan akaun dalam talian yang mudah dan cepat | Lazimnya memerlukan kehadiran fizikal di cawangan dan dokumentasi kertas |

| Perkhidmatan pelanggan | Sokongan pelanggan terutamanya melalui saluran digital seperti sembang dalam talian, e-mel, atau panggilan telefon | Sokongan pelanggan melalui cawangan fizikal, panggilan telefon, dan saluran digital |

| Produk dan perkhidmatan | Tumpuan kepada produk dan perkhidmatan perbankan asas, sering dengan ciri inovatif | Menawarkan pelbagai produk dan perkhidmatan perbankan, termasuk yang lebih kompleks |

| Yuran dan caj | Sering mengenakan yuran dan caj yang lebih rendah kerana kos operasi yang lebih rendah | Mungkin mengenakan yuran dan caj yang lebih tinggi untuk menampung kos operasi cawangan fizikal |

| Sasaran pelanggan | Terutamanya tertumpu kepada segmen yang celik teknologi dan kurang mendapat perkhidmatan perbankan | Menyasarkan spektrum pelanggan yang lebih luas, termasuk mereka yang lebih suka perbankan fizikal |

| Pengalaman pengguna | Antara muka digital yang intuitif dan mesra pengguna, dengan ciri automasi | Gabungan interaksi fizikal dan digital, dengan tahap automasi yang berbeza-beza |

| Teknologi | Memanfaatkan teknologi terkini seperti kecerdasan buatan, analitik data, dan perkhidmatan awan | Menggunakan teknologi legasi dan moden, tetapi mungkin terbatas oleh infrastruktur sedia ada |

| Kelulusan kredit | Kelulusan yang lebih pantas menggunakan algoritma dan penilaian data alternatif | Proses kelulusan yang lebih panjang, sering bergantung pada penilaian kredit tradisional |

Perbandingan ini menunjukkan bahawa bank digital dan bank tradisional mempunyai pendekatan yang berbeza dalam menyediakan perkhidmatan perbankan, dengan bank digital memberi tumpuan kepada kecekapan, kemudahan akses, dan pengalaman pengguna digital.

Bank tradisional pula menawarkan perkhidmatan melalui gabungan saluran fizikal dan digital. Walau bagaimanapun, kedua-dua jenis institusi kewangan ini tetap memenuhi keperluan kewangan pelbagai segmen pelanggan.

Apa Beza “Digital Bank” dan “Online Banking” Yang Ditawarkan Bank Tradisional?

Apabila membandingkan “bank digital” dan “perbankan dalam talian” atau “online banking” yang ditawarkan oleh bank tradisional, walaupun nampak sama, masih terdapat beberapa perbezaan utama yang perlu diambil kira.

Perbezaan “Digital Bank” dan “Online Banking” yang ditawarkan oleh bank tradisional adalah seperti berikut:

| Aspek | Bank Digital | Perbankan Dalam Talian (Bank Tradisional) |

|---|---|---|

| Model perniagaan | – Beroperasi sepenuhnya dalam talian – Direka dari asas sebagai entiti digital – Tumpuan khusus pada perkhidmatan perbankan digital | – Perkhidmatan pelengkap kepada cawangan fizikal – Bukan tumpuan utama model perniagaan |

| Kebergantungan pada cawangan fizikal | – Tiada cawangan fizikal – Bergantung sepenuhnya pada saluran digital | – Mengekalkan rangkaian cawangan fizikal – Sesetengah transaksi mungkin memerlukan kehadiran fizikal |

| Pengalaman pengguna | – Pengoptimuman pengalaman pengguna digital – Antara muka intuitif dan ciri inovatif – Penyelesaian digital yang lancar | – Pengalaman pengguna mungkin tidak sebaik bank digital – Kurang mesra pengguna – Dibangunkan sebagai perkhidmatan tambahan |

| Keupayaan teknologi | – Memanfaatkan teknologi terkini – Infrastruktur digital yang dibina dari awal – Menawarkan ciri dan perkhidmatan inovatif | – Mungkin terhad oleh sistem legasi – Infrastruktur sedia ada mengekang inovasi – Penyelesaian digital kurang maju |

| Sasaran pasaran | – Pelanggan yang celik teknologi – Mengutamakan pengalaman perbankan digital yang lancar – Segmen pelanggan yang mudah beradaptasi dengan teknologi | – Spektrum pelanggan yang lebih luas – Ini termasuk mereka yang lebih suka perbankan fizikal – Pelanggan mungkin ada yang kurang selesa dengan teknologi |

Jadual di atas menunjukkan perbezaan utama antara bank digital dan perbankan dalam talian dari segi model perniagaan, kebergantungan pada cawangan fizikal, pengalaman pengguna, keupayaan teknologi, dan sasaran pasaran.

Bank digital memberi tumpuan sepenuhnya kepada penyediaan perkhidmatan perbankan digital. Perbankan dalam talian pula adalah perkhidmatan tambahan yang ditawarkan oleh bank tradisional untuk memudahkan transaksi dalam talian.

Adakah Bank Digital Menjalankan Promosi Untuk Menarik Pelanggan Baru?

Ya, bank-bank digital di Malaysia membuat promosi dan bersaing antara satu sama lain untuk menarik pelanggan. Persaingan ini meliputi pelbagai aspek tawaran dan perkhidmatan mereka seperti:

Promosi dan Ganjaran

GXBank dan Boost Bank menawarkan pelbagai promosi menarik seperti bonus pendaftaran, pulangan tunai, dan mata ganjaran untuk menarik pelanggan baharu. Sebagai contoh, GXBank menawarkan pulangan tunai 1% tanpa had untuk setiap perbelanjaan menggunakan kad debit mereka.

Bagi pengguna aplikasi mudah alih Grab, GXBank menawarkan 1.5x mata GrabRewards bagi pembelian di kedai runcit Jaya Grocer.

AEON Bank membolehkan pelanggan memperoleh mata AEON di pasaraya AEON, yang boleh ditebus untuk tunai dan dikreditkan secara automatik ke dalam Akaun Simpanan-i AEON Bank mereka.

Kadar Faedah

Bank digital sering menawarkan kadar faedah yang lebih tinggi untuk akaun simpanan dan produk pelaburan berbanding kebanyakan bank tradisional.

GXBank menawarkan faedah 3% setahun atas sebarang jumlah yang disimpan dalam salah satu akaunnya, dengan pembayaran harian.

Boost Bank pula menawarkan kadar faedah harian sehingga 3.6 peratus setahun. Ini hanya tersedia untuk pengguna berpangkat “Platinum President” untuk tempoh terhad.

AEON Bank pula menawarkan kadar keuntungan 3.88 peratus setahun untuk tempoh terhad.

Pinjaman dan Pembiayaan

Bank digital menyediakan produk pinjaman dengan kadar faedah yang kompetitif serta proses permohonan yang lebih mudah dan pantas. Mereka juga menawarkan pembiayaan untuk perniagaan kecil dan sederhana (SME), iaitu segmen yang kurang dilayani oleh bank tradisional.

Yuran dan Caj

Bank digital biasanya mempunyai struktur yuran yang lebih rendah atau tiada yuran langsung untuk perkhidmatan tertentu. Sebagai contoh, GXBank tidak mengenakan yuran untuk pengeluaran ATM dan transaksi dalam talian.

Ciri dan Inovasi Produk

Bank digital menawarkan pelbagai ciri dan inovasi produk untuk menarik minat pelanggan, seperti penjejakan bajet, analisis corak perbelanjaan, dan integrasi dengan aplikasi pihak ketiga.

Inovasi ini membantu mereka membezakan diri daripada pesaing dan memenuhi keperluan pelanggan yang mencari perkhidmatan perbankan yang lebih canggih dan mudah digunakan.

Pengalaman Pengguna dan Sokongan Pelanggan

Bank digital berusaha menyediakan pengalaman pengguna yang terbaik melalui aplikasi mudah alih dan platform dalam talian dengan antara muka yang intuitif.

Mereka juga menawarkan sokongan pelanggan yang cekap melalui pelbagai saluran seperti sembang dalam talian, panggilan telefon, dan e-mel.

Persaingan ini bukan sahaja mendorong inovasi dan meningkatkan kualiti perkhidmatan, tetapi juga menawarkan lebih banyak pilihan perbankan kepada pengguna, membantu mereka mencari penyelesaian yang sesuai dengan keperluan kewangan mereka.

Apakah Cabaran Yang Dihadapi Bank Digital di Malaysia?

Bank digital menghadapi beberapa cabaran dalam usaha mereka untuk menarik pelanggan dan berjaya dalam persekitaran perbankan yang semakin kompetitif di Malaysia. Berikut adalah beberapa cabaran utama bank digital:

Sukar Mendapat Kepercayaan

Mendapatkan kepercayaan rakyat Malaysia mengenai keselamatan melakukan transaksi perbankan dalam talian merupakan cabaran paling utama, terutamanya ketika negara menghadapi peningkatan kes penipuan dan pengeliruan kewangan dalam talian.

Menurut polis, rakyat Malaysia mengalami kerugian terkumpul sebanyak RM1.3 bilion akibat penipuan dalam talian pada tahun 2023, hampir berganda sejak tahun 2021.

Bank digital perlu melabur dalam langkah keselamatan siber yang kukuh dan mendidik pelanggan tentang amalan perbankan dalam talian yang selamat untuk membina kepercayaan.

Sukar Dalam Member Perkhidmatan Pelanggan Secara Online

Pengalaman perbankan yang sepenuhnya secara online mungkin menyukarkan pelanggan untuk mendapatkan perkhidmatan dan sokongan yang mencukupi sekiranya berlaku masalah.

Berbanding dengan bank tradisional di mana pelanggan boleh melawat cawangan fizikal untuk mendapatkan bantuan, bank digital perlu menyediakan sokongan pelanggan yang cemerlang melalui saluran dalam talian dan mudah alih.

Melabur dalam teknologi seperti chatbot, bantuan suara, dan penyelesaian sokongan AI akan menjadi penting untuk memastikan pelanggan dapat menerima bantuan yang cekap dan responsif.

Kemerosotan Pengalaman Pengguna

Walaupun bank digital menawarkan pengalaman perbankan yang lebih pantas dan mudah diakses melalui aplikasi mudah alih dan platform dalam talian, mereka masih perlu memastikan pengalaman pengguna yang lancar dan intuitif.

Bank-bank digital perlu terus melabur dalam reka bentuk antara muka pengguna (UI) dan kebolehgunaan untuk memastikan pelanggan dapat menavigasi perkhidmatan mereka dengan mudah dan menyelesaikan tugas perbankan tanpa sebarang kesukaran.

Persaingan Sengit

Bank digital menghadapi persaingan sengit bukan sahaja sesama mereka, tetapi juga daripada bank tradisional yang semakin meningkatkan tawaran perbankan digitalnya.

Untuk kekal kompetitif, bank digital perlu terus berinovasi, menawarkan produk dan perkhidmatan yang unik, serta membina kerjasama strategik dengan rakan kongsi ekosistem untuk mencipta nilai tambah bagi pelanggan.

Mematuhi Peraturan

Sebagai entiti yang dikawal selia, bank digital tertakluk kepada peraturan dan keperluan pematuhan yang sama seperti bank tradisional.

Mereka perlu memastikan sistem dan proses mereka mematuhi peraturan seperti “Know Your Customer” (KYC), “Anti-Money Laundering” (AML), dan perlindungan data.

Pematuhan terhadap peraturan ini boleh menjadi mencabar bagi bank digital, memandangkan mereka bergantung sepenuhnya pada proses digital dan mungkin tidak mempunyai interaksi fizikal dengan pelanggan.

Capaian

Bank-bank digital mungkin menghadapi cabaran dalam menjangkau segmen populasi yang kurang celik IT atau tidak mempunyai akses yang boleh dipercayai kepada internet dan peranti pintar.

Untuk mengatasi cabaran ini, bank digital mungkin perlu bekerjasama dengan rakan kongsi, seperti rangkaian runcit atau ejen perbankan, untuk menyediakan titik sentuh fizikal bagi pelanggan yang memerlukan bantuan atau akses kepada perkhidmatan mereka.

Walaupun bank digital menghadapi pelbagai cabaran, mereka tetap berpotensi untuk memacu transformasi dalam model operasi perbankan tradisional dengan menawarkan pengalaman perbankan yang lebih pantas, mudah, dan boleh diakses.

Apa Itu Institusi Kewangan Bukan Bank?

Institusi kewangan bukan bank di Malaysia merangkumi pelbagai jenis entiti yang menawarkan perkhidmatan kewangan selain daripada bank. Contohnya termasuk syarikat insurans seperti Prudential Assurance Malaysia Berhad, Great Eastern Life Assurance (Malaysia) Berhad, dan AIA Bhd.; koperasi kredit seperti Koperasi Bank Persatuan Malaysia Berhad dan Koperasi Tentera; serta syarikat pembiayaan seperti Malaysia Building Society Berhad (MBSB), AEON Credit Service (M) Berhad, dan RCE Capital Berhad.

Selain itu, terdapat juga syarikat takaful seperti Syarikat Takaful Malaysia Berhad dan Etiqa Takaful Berhad yang menawarkan perkhidmatan insurans yang mematuhi prinsip-prinsip Syariah. Institusi pembiayaan pembangunan seperti Bank Pembangunan Malaysia Berhad dan Bank Simpanan Nasional (BSN) pula menyediakan pembiayaan untuk projek-projek pembangunan dan infrastruktur.

Syarikat pajak gadai seperti Pos Malaysia Berhad (melalui Pos Ar-Rahnu) dan Ar-Rahnu YaPEIM menawarkan pinjaman jangka pendek dengan cagaran barangan berharga. Penyedia pembayaran elektronik dan e-wallet seperti Touch ‘n Go eWallet, Boost, dan GrabPay juga semakin popular dalam memudahkan transaksi kewangan digital.

Syarikat pengurusan dana seperti Permodalan Nasional Berhad (PNB), Kumpulan Wang Simpanan Pekerja (KWSP/EPF), dan Lembaga Tabung Haji juga dikira institusi kewangan bukan bank yang penting dalam menguruskan pelaburan dan simpanan untuk individu dan entiti yang layak.

Adakah Institusi Kewangan Bukan Bank Perlu Dapat Lesen Daripada Bank Negara Malaysia (BNM)?

Kebanyakan institusi kewangan bukan bank di Malaysia perlu mendapatkan lesen daripada Bank Negara Malaysia (BNM) untuk beroperasi. Syarikat insurans dan takaful mesti mendapatkan lesen daripada BNM di bawah Akta Perkhidmatan Kewangan 2013 atau Akta Perkhidmatan Kewangan Islam 2013. s

Syarikat pembiayaan di Malaysia perlu mendapatkan lesen daripada Kementerian Perumahan dan Kerajaan Tempatan (KPKT) di bawah Akta Pemberi Pinjaman Wang 1951. Akta Pemberi Pinjaman Wang 1951 mengawal selia aktiviti pemberian pinjaman wang berlesen oleh syarikat-syarikat yang tidak diklasifikasikan sebagai bank, dan ini termasuk syarikat pembiayaan dan kredit komuniti.

Koperasi kredit dikawal selia oleh Suruhanjaya Koperasi Malaysia di bawah Akta Koperasi 1993, dan tetap mematuhi garis panduan dan peraturan yang ditetapkan oleh BNM. Syarikat pajak gadai pula perlu mendapatkan lesen di bawah Akta Pemegang Pajak Gadai 1972.

Semua institusi kewangan bukan bank ini perlu memenuhi syarat-syarat yang ditetapkan oleh BNM untuk memastikan mereka beroperasi dengan cara yang selamat dan boleh dipercayai, serta untuk melindungi kepentingan pengguna.